سیستم بانکی هند متشکل از ۱۲ بانک بخش دولتی، ۲۲ بانک بخش خصوصی، ۱۲ بانک مالی کوچک، ۴۵ بانک خارجی و ۴۳ بانک منطقهای روستایی است. همچنین هزاران بانک تعاونی شهری و روستایی در مقیاس کوچک در سراسر کشور فعال هستند. آمارها نشان میدهد بانکهای دولتی سهم کمی کمتر از ۸۰ درصد بازار و بانکهای خصوصی، مابقی را در اختیار دارند. بانکهای دولتی با نسبت تسهیلات نکول شده بالا و کمبود ذخیره، دست به گریبان هستند، اما این خطر با حمایت دولت کاهش مییابد. بخش بانکداری خصوصی از سلامت بهتری برخوردار است و از زمان آزادسازی در اوایل دهه ۱۹۹۰، بازار را هدایت کرده است.

ریسک بالای صنعت بانکداری هند

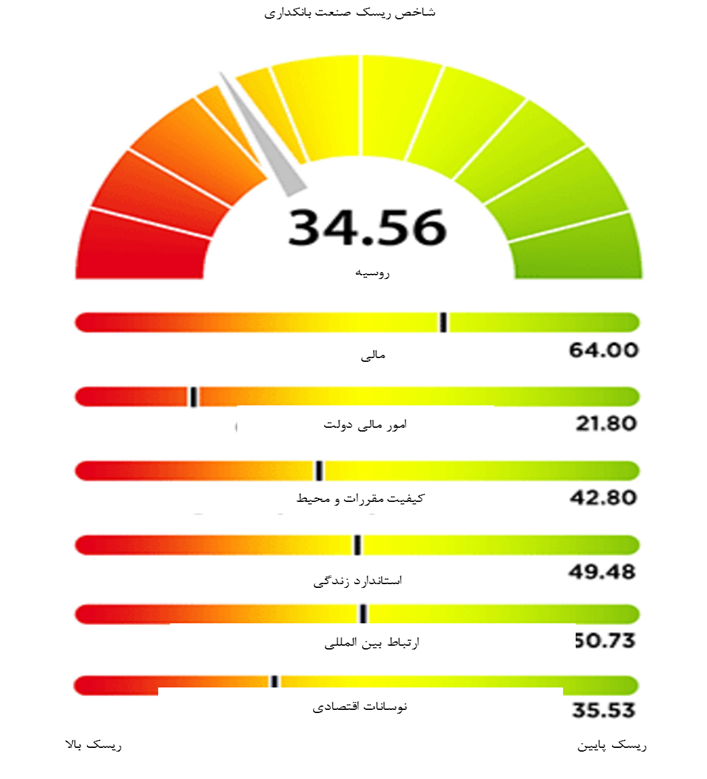

شاخص ریسک صنعت بانکداری هند (BIRI) با امتیاز ۳۴.۵۶ (از ۱۰۰ امتیاز ممکن) نشاندهنده ریسکهای بالا در بخش بانکی است که زیربنای امتیاز پایین بازار در مولفه "مالی دولت" و "نوسان اقتصادی" است. هند در جایگاه ۸۴ جهان از منظر ریسک قرار دارد.

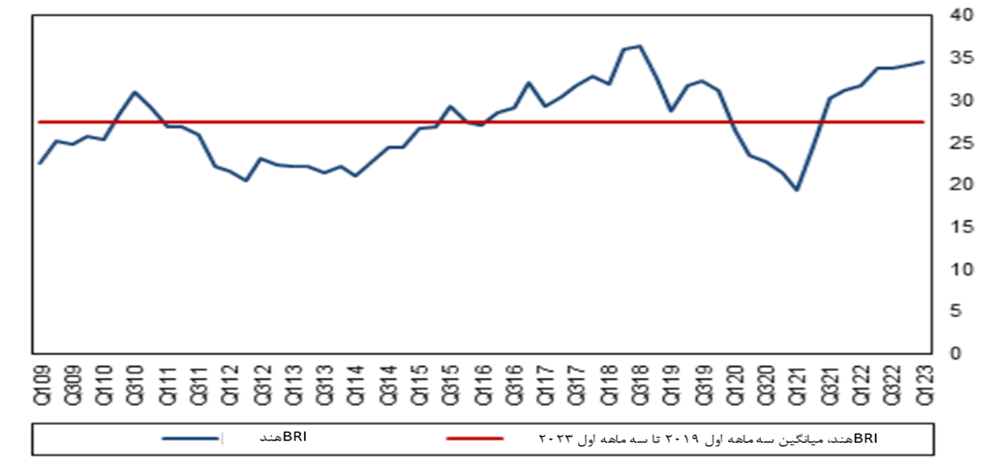

با وجود امتیاز پایین ریسک مالی، امتیاز BIRI هند در مسیر صعودی (بهبود) قرار دارد و اکنون بالاتر از ۱۹.۴۲ در سه ماهه اول ۲۰۲۱ است.

روند ریسک بانکی هند در سالهای گذشته

چشمانداز رشد بخش بانکی در هند از نظر دارایی تا حد زیادی مثبت است. انتظار میرود با توجه به نرخ بهره بالاتر و مصرف ضعیف خانوارها در شرایط تورم بالا، وامدهی در سه ماهه آینده اندکی کُند شود. با این حال، انتظار میرود که بخش بانکی، به ویژه در سمت بخش خصوصی که در مقایسه با بانکهای بزرگ بخش دولتی، کمتر در معرض وامهای غیرجاری قرار دارد، پایدار بماند.

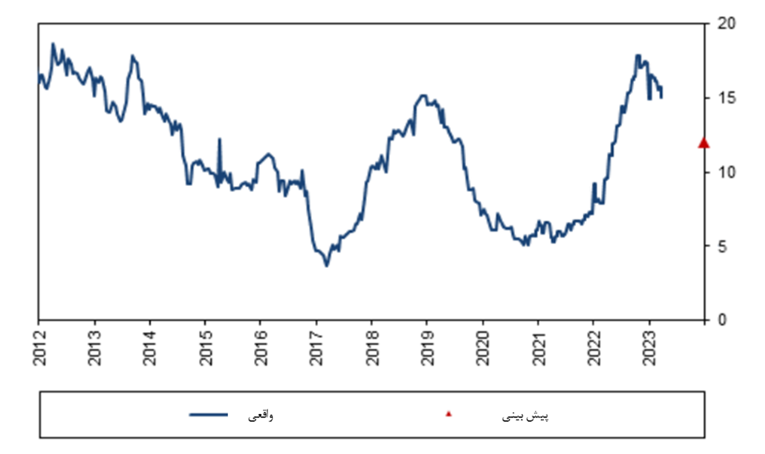

کُندی رشد اعتبارات بانکی هند بر اثر کُندی رشد اقتصادی

کاهش شدید رشد اقتصادی، رشد اعتبارات را در ماههای آینده بیشتر کاهش خواهد داد. کاهش مصرف خصوصی باعث شده بود تولید ناخالص داخلی واقعی هند در سه ماهه چهارم سال ۲۰۲۲ تنها ۴.۴ درصد رشد کند و خروجی، بسیار ضعیفتر از آنچه پیشبینی میشد، باشد. این امر باعث شد تا پیشبینیها از رشد در سال مالی ۲۰۲۳ (آوریل ۲۰۲۳ تا مارس ۲۰۲۴) از ۶.۵ درصد به ۵.۸ درصد کاهش یابد. این یک عملکرد بسیار ضعیف از نظر استانداردهای هند است، چرا که رشد اقتصاد هند در طول سال مالی ۲۰۱۹-۲۰۱۰ به طور متوسط ۶.۸ درصد بود. در طول سهماهه آینده، پیشبینی میشود که وضعیت رشد اقتصادی به دلیل تقاضای ضعیف جهانی، بدتر شدن شرایط آب و هوایی و سیاستهای پولی سختگیرانه، بدتر خواهد شد. این احتمالاً به کاهش تقاضای اعتباری مصرفکنندگان و همچنین کسبوکارها، علاوه بر انگیزه کمتر برای توسعه، منجر میشود.

رشد سالانه اعتبارات بانکی در هند (۲۰۲۳-۲۰۱۲)

شرایط سخت پولی، به طور مستقیم بر وام بانکی نیز تاثیر میگذارد. در واقع، دادههای ماهانه نشان میدهد که نرخهای تسهیلات برای وامهای جدید، همگام با نرخ بهره استاندارد بانک مرکزی هند در حال افزایش است. پیشبینی میشود که نرخ ریپو در طول سالجاری به اوج خود برسد و از ۶.۵۰ درصد کنونی، به ۶.۷۵ درصد برسد. اگر این پیشبینی صحیح باشد، احتمالاً نرخهای وام اندکی بیشتر افزایش مییابند و تا اوایل سال ۲۰۲۴ ادامه مییابد.

با وجود چشمانداز چالشبرانگیز بخش بانکی، تصور بر این است که خطرات برای ثبات مالی در سال ۲۰۲۳ محدود خواهد ماند. سقوط بانک سیلیکون ولی در ایالات متحده، اهمیت مدیریت نقدینگی را برجسته کرده است. در این راستا، به نظر میرسد بخش بانکی هند از سلامت کافی برخوردار باشد. در حالی که نسبت اعتبار به سپرده طی سال گذشته در حال افزایش بوده است، هنوز در مقایسه با سطوح معمولی، بیش از حد نیست. این میزان با ۷۵.۸ درصد در مارس سال ۲۰۲۳، به طور کلی با میانگین قبل از همهگیری ۷۵.۳ درصد و با بیشترین میزان تاریخی ۷۸.۶ درصد در سال ۲۰۱۸ مطابقت دارد.

نسبت اعتبار به سپرده در شبکه بانکی هند (۲۰۲۳-۲۰۱۲)

مشکل دیگر بانک سیلیکون ولی، سرمایهگذاری بیش از حد آن در اوراق خزانهداری ایالات متحده بود. برای بانکهای هندی، برآورد میشود که سرمایهگذاری در اوراق بهادار دولتی داخلی در مجموع ۲۶.۶ درصد از کل داراییهای بخش بانکی در ماه فوریه را تشکیل دهد. اما این رقم طی یک سال گذشته، روندی کاهشی داشته است و همچنین از نظر استانداردهای هند خیلی افراطی نیست.

آخرین مجموعه از تستهای استرس که توسط بانک مرکزی در گزارش ثبات مالی دسامبر سال ۲۰۲۲ انجام شد، نشان میدهد که ترازنامه بانکها در صورت بروز شوک مالی، انعطافپذیر خواهد ماند. در شدیدترین سناریو بانک مرکزی برای سه ماهه دوم و سوم سال ۲۰۲۳، انقباض کامل اقتصادی حدود ۴ درصد، میانگین تورم نزدیک به ۱۰ درصد و کسری حساب جاری بزرگ بیش از ۵ درصد از تولید ناخالص داخلی را پیشبینی کرده است. حتی در این شرایط، بانک مرکزی تخمین میزند که نسبت کفایت سرمایه در میان نمونهای متشکل از ۴۶ بانک بزرگ تا سپتامبر سال ۲۰۲۳ تنها به ۱۳.۱ درصد کاهش مییابد (در مقایسه با ۱۵.۸ درصد در حال حاضر)، که همچنان آن را بالاتر از حداقل الزامات نظارتی ۹ درصد قرار میدهد.

تغییر در مالکیت بانکها شروع شده است. دولت در حال بررسی اجازه سرمایهگذاری ۱۰۰ درصدی مستقیم خارجی در بانکهای خصوصی است. در حال حاضر، سرمایهگذاری مستقیم خارجی تا سقف ۴۹ درصد بدون مجوز دولت و تا سقف ۷۴ درصد با تایید دولت در بانکهای خصوصی مجاز است. دولت همچنین به دنبال افزایش سقف سرمایهگذاری مستقیم خارجی در بانکهای دولتی از ۲۰ درصد به ۴۹ درصد است. این اقدام با هدف کمک به بانکها برای برآورده کردن حداقل سرمایه مورد نیاز انجام میشود، اما محدودیت مالکیت بیش از ۱۰ درصد توسط یک شخص واحد، احتمالاً حفظ خواهد شد.

محیط نظارت بانکی در هند

در طول ربع قرن گذشته، سیستم بانکی هند دستخوش دورهای از اصلاحات شده که مستلزم آزادسازی و مشارکت بیشتر بخش خصوصی بوده است. ساختار نظارتی هند تاکید زیادی بر تامین سرمایه مورد نیاز و وام دادن به بخشهای دارای اولویت دارد. شیوع اخیر ویروس کرونا، بانک مرکزی هند را بر آن داشت تا بر نقدینگی تمرکز کند و همچنین به تلاشهای خود برای فشار بر نوآوری نظارتی در زمینه وامدهی و پرداخت دیجیتال ادامه دهد. اجزای اصلی مقررات حاکم بر بخش بانکی عبارتند از، قانون مقررات بانکی (با اصلاح) و قانون رزرو بانک هند.

هند بخشهای خاصی را در وامدهی در اولویت قرار میدهد. شرکتهای کوچک و متوسط، سرمایهگذاری کشاورزی، آموزش، مسکن، خانوادههای کم درآمد و قبایل نادیده گرفته شد. مقامات اهداف وامدهی بانکهای تجاری داخلی و بانکهای خارجی را بر اساس تعداد شعب آنها تعیین میکنند. با این حال، بخش بانکداری خصوصی تمایلی ندارد که خود را در معرض خطرات مرتبط با کشاورزی و بخشهای کمدرآمد جمعیت به دلیل سطح بالای تسهیلات نکول شده قرار دهد. آنها به جای اعطای مستقیم وام، با خرید وام و سبد اوراق بهادار از سایر شرکتهای مالی غیربانکی و سرمایهگذاری در صندوق توسعه زیرساختهای روستایی، به سهمیه هدف خود میرسند.

بخش بانکی تعدادی از اقدامات را برای مقابله با مشکل حجم بالای تسهیلات نکول شده اتخاذ میکند. تغییرات مقرراتی، بانکهای دولتی را تحت نظارت بیشتری قرار داده است، زیرا دولت و بانک مرکزی برای تضمین ثبات بخش مالی تلاش میکنند. در حالی که هنوز باید از نظر نظم و انضباط اعتباری کار انجام شود، اجماع سیاسی در پشت تسویه بدهیهای بد در سیستم بانکی نشان میدهد که حرکتی پایدار به سمت اصلاحات بانکی برای تقویت دوام بلندمدت بخش مالی وجود خواهد داشت.

اخیراً لایحه تنظیم مقررات بانکی ۲۰۲۰ به تصویب مجلس رسید که لایحه قبلی از سال ۲۰۱۷ را مورد بازبینی قرار داد و جایگزین آیین نامه مقررات بانکی ۲۰۱۷ شد. هدف این قانون، حل مشکل تسهیلات نکول شده در سیستم بانکی است. اصلاحات سال ۲۰۱۷ بر مسئله تسهیلات نکول شده در بانکهای بزرگ متمرکز بود و به بانک مرکزی اجازه داد تا بانکها را برای حل و فصل این مسئله از طریق کشاندن متخلفان به دادگاه ورشکستگی یا استفاده از مقررات قانون ورشکستگی هدایت کند. نسخه فعلی بر بانکهای تعاونی تمرکز دارد، در حالی که پیش از آن تحت بسیاری از معافیتهای قانون مقررات بانکی ۱۹۴۹ قرار میگرفتند، اکنون به محیط نظارتی بانک تجاری نزدیکتر شدهاند.

حمایت گسترده سیاسی حاکی از آن است که در صورت تغییر دولت، قوانین لغو نخواهد شد و همواره انگیزهای برای رسیدگی به این مشکل از طریق سیستم قضایی وجود دارد. این تغییرات قانونی به تقویت کل فعالیتهای مالی کمک میکند و بر موسساتی متمرکز میشود که با عملکرد ضعیف، در معرض خطر آسیبدیدگی هستند. بانک مرکزی اکنون کنترل بیشتری بر حاکمیت و سرمایهگذاری بانکهای تعاونی خواهد داشت، از جمله توانایی جانشینی هیات مدیره یک بانک. با این حال، برخی استدلال میکنند که این امر هزینههای نظارتی نامتناسبی را بر موسسات نسبتاٌ کوچکتر تحمیل و پتانسیل رشد آنها را محدود میکند.

*این تحلیل بخشی از گزارش موسسه اعتبارسنجی فیتچ در زمینه وضعیت نظام بانکی هندوستان در سال ۲۰۲۳ است که هفتهنامه تازههای اقتصاد، خلاصهای از آن را ترجمه و منتشر کرده است.

نظر شما